Перспективное управление финансами – руководство для собственника

Продолжаем знакомиться с «лайфхаками» для собственников бизнеса. В предыдущих статьях мы узнали, как создавать потоки клиентов, как эффективно конвертировать эти потоки в деньги покупателей, клиентов и заказчиков. Даже как организовать стабильное и не обременительное управление бизнесом в целом.

Есть еще одна головная боль собственника и руководителя бизнеса – это управление финансами. И сегодня мы узнаем, какие решения позволяют от нее избавиться!

«Финансы поют романсы»

Для начала давайте, все-таки, перечислим самые типичные проблемы собственника, связанные с управлением финансами:

- Нет тотального контроля и управления финансами – только «посмертный» учет по факту, когда нет возможности изменить полученные финансовые результаты

- Нет возможности смоделировать результаты возможных решений и выбрать оптимальное, приходится рисковать на бизнесе «вживую» и принимать риски

- Постоянное управление в антикризисном режиме

- Регулярные кассовые разрывы, возникающие непредсказуемо и всегда в самый неподходящий момент

- В принципе отсутствует возможность планирования и управления прибылью, что приводит к ее потере в размере до 50%

- Постоянные перерасходы и нехватка оборотных средств, вследствие чего приходится пополнять их на маловыгодных условиях

- Позднее получение отчетов, невозможность своевременного принятия финансовых решений, при этом эти отчеты чрезмерно запутаны, а нужной информации в них нет.

«Как есть» – чаще всего используемые инструменты финансового управления

Как правило, для прогнозирования, управления, и контроля финансов используется нескольких общепринятых в мировой практике аналитических форм:

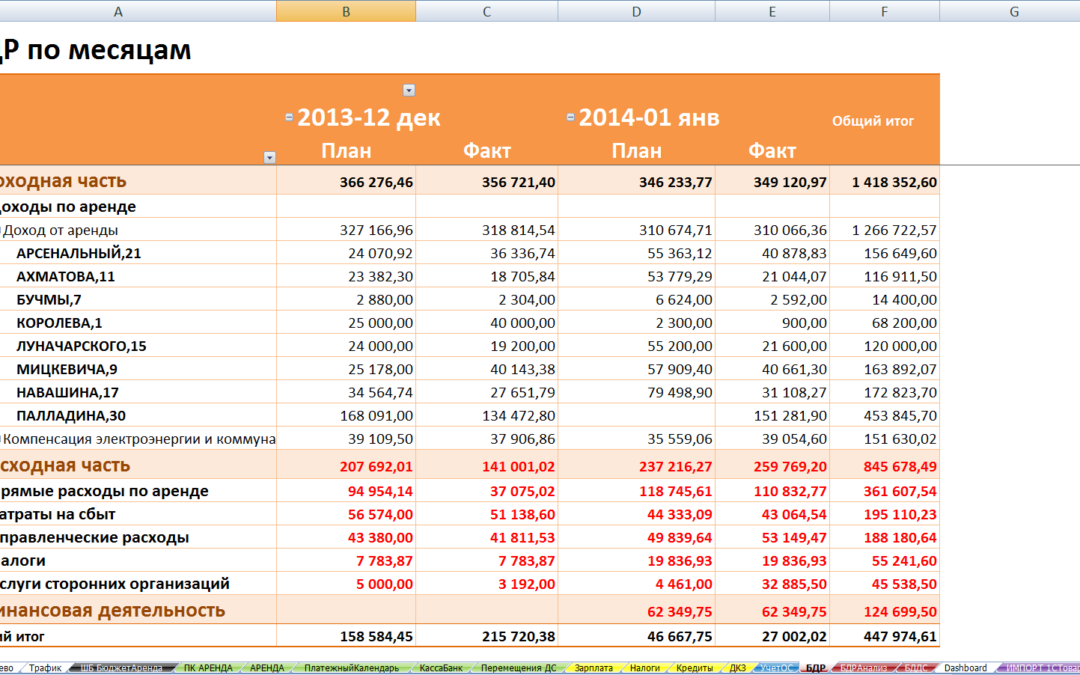

Бюджет доходов и расходов, который является, по сути, финансовой моделью предприятия и позволяет вести планирование расходов и контроль лимитов бюджета по каждой из статей, а так же планировать доходы компании и контролировать факт их поступления. На основании чего производить расчет прибыли на периоде планирования. Ведется, как правило, по месячным периодам.

Платежный календарь, предназначенный для управления каждым платежом и поступлением, и позволяющий анализировать уже на основе детальной информации план, прогноз и факт прибыли по итогам месяца. Самые лучшие платежные календари позволяют, кроме того получать перспективный прогноз финансовых рисков.

Конечно, такие аналитические формы может легко набросать за пару часов в Excel каждый собственник (и если вы их еще используете – самое время этим заняться!), но получению максимального эффекта мешает два серьезных препятствия: проблема ручного сбора и занесения данных по каждому платежу и поступлению, и проблема большого числа версий этих форм при попытках планировать и прогнозировать разные варианты развития событий. Именно поэтому в ручном режиме эти инструменты используются далеко не в каждом бизнесе.

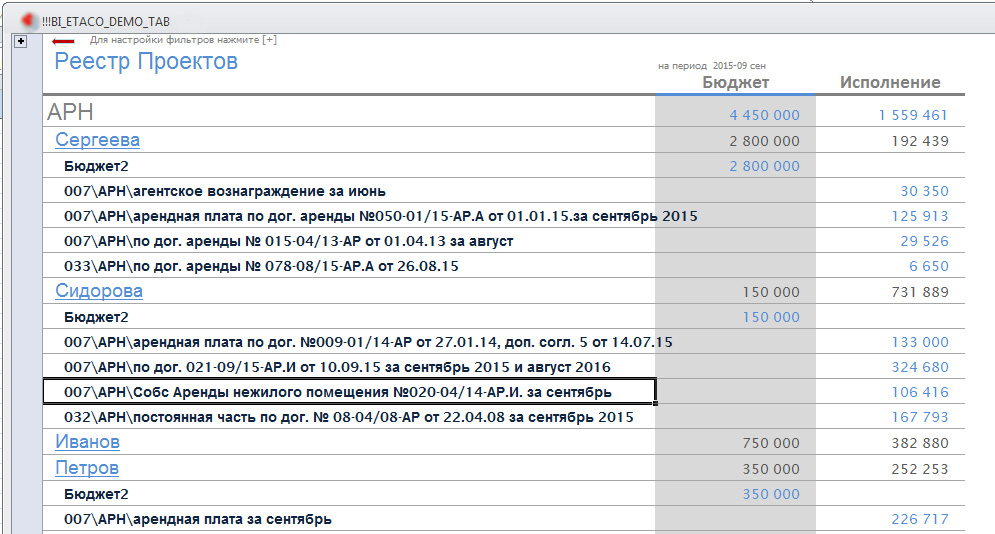

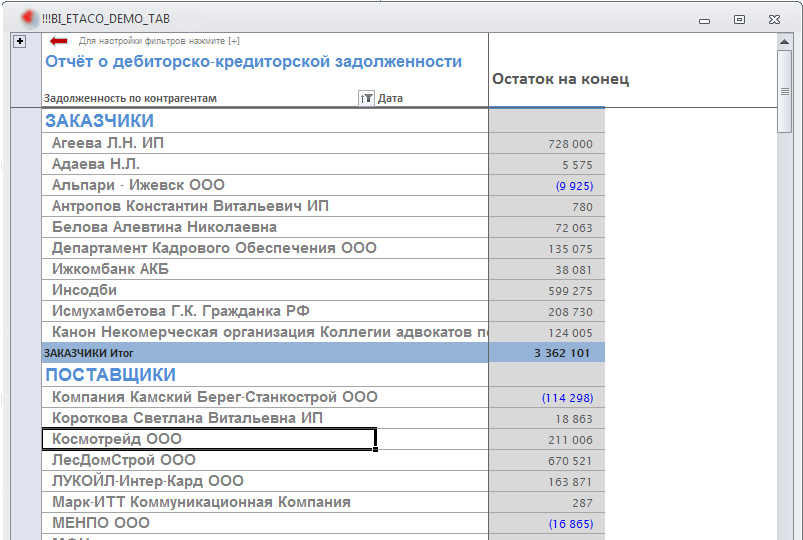

А вот такие производные аналитические отчеты, как Отчёт о движении денежных средств, Отчет по остаткам денежных средств, Отчет о прибылях и убытках, Отчет о дебиторско-кредиторской задолженности, Отчет о налогах, Отчет по проектам причем в прогнозном и фактическом разрезах, к сожалению простыми таблицами Excel, получить уже не удастся.

Хотя именно эта информация и способна позволить собственнику принимать обоснованные финансовые решения.

«Как хотелось бы» – идеальный инструмент для управления финансами компании

Сначала уточним задачи, которые должен решать такой инструмент:

- Обеспечить переход от учета к управлению – дать возможность перейти от «посмертного учета» к «Управлению по отклонениям»

- Предоставить единый формат быстрого решения любых задач управления финансами

- Создавать и оптимизировать бизнес-модель предприятия, как в целом, так и по каждому направлению

- Обеспечить расчет прибыли методом начисления

- Организовать контроль лимитов по статьям доходов и

расходов - А самое главное, обеспечить ПЕРСПЕКТИВНОЕ УПРАВЛЕНИЕ финансами и дать возможность перейти к управлению перспективой вместо анализа результатов по свершившемуся факту

Для их решения идеальный инструмент финансового управления обязательно должен такими чертами, как:

- Низкая стоимость внедрения и владения

- Возможность автоматического быстрого сбора данных для анализа из любых источников – программы бухгалтерского учета, банковских выгрузок, любых собственных аналитических форм на Excel

- Простое и быстрое планирование в нескольких версиях (план, факт, whatif, риски), план-фактный анализ

- Легкое изменение данных: версионности, ответственных, контрагентов, расчетных счетов, дат, возможность создавать множество операций по образцу

- Удобное представление отчетов и возможность настраивать их любую детализацию

- Возможность использовать как минимум три способа оптимизации оборотных средств, такие как:

- Контроль и перераспределение излишков денежных средств по будущим остаткам

- Прогнозирование кассовых разрывов и моделирование вариантов их эффективного преодоления.

- Контроль лимитов оперативного исполнения бюджета месяца по статьям

- Способность ведения аналитики по множеству юр. лиц, подразделений и проектов

- Возможность заложить в бюджет риски проектов

- Возможность быстро и детально обосновать цифры по доходам и расходам, заложить риски и увидеть реальную прибыль, на которую ваше предприятие может выйти и понять, как ее добиться

- Жесткий контроль прибыли по каждому из направлений деятельности отдельно и по всей компании

- Полный контроль платежей и остатков на месяц вперед, позволяющий предвидеть появление кассовых разрывов за пару недель, а значит – успевать их предотвращать

- Контроль в реальном времени лимитов по статьям затрат, возможность прогнозировать возможные перерасходы, а значит – влиять на прибыль

- Запас в 2 недели на принятие правильных обоснованных по цифрам решений, с учетом всего бизнеса за счет управления будущими операциями

В итоге мы получаем беспроигрышную схему управления финансами своего бизнеса:

1. Разрабатываем основные классификаторы – расходные статьи бюджета, доходные статьи бюджета, основные контрагенты, проекты, расчетные и прочие счета, юридические лица и любые другие центры генерации прибыли и убытков, лимиты по статьям бюджета и т.п.

2. Распределяем, какие доли затрат по каким статьям ложатся на какие проекты и на какие центры генерации прибыли и убытков

3. Заполняем версию «прогноз» платежного календаря на квартал/год по расходам, и получаем планы продаж по фактическим направлениям для выхода на желаемую норму прибыли.

4. Заполняем версию «план» платежного календаря не следующий месяц по расходам, и ожидаемым поступлениям от деятельности.

5. Ведем деятельность, изменяя при необходимости сроки и размеры плановых платежей и заменяя для осуществленных платежей версию «план» на «факт». При этом ежедневно контролируя прогноз прибыли и угрозу наступления кассовых разрывов. Обнаружив отклонение от прогнозируемой прибыли или прогноз кассового разрыва, принимаем решения по изменениям в расходной части (уменьшаем статьи бюджета на этот период, переносим платежи) и воздействуем на персонал для интенсификации поступлений (управленческий пинок) пока отклонение не будет устранено.

6. Планируем следующий месяц работы. Простым копирование переносим расходную часть в план следующего месяца, изменяем версии расходных платежей на «план», заполняем версию «план» платежного календаря на по ожидаемым поступлениям от деятельности.

7. Повторяем пункты 5 и 6 до окончания года.

8. Дополнительно, ежемесячно, на основе вторичных аналитических форм анализируем эффективность своего бизнеса в целом и принимаем решения по его оптимизации:

На основе Отчета о проектах – решения об остановке и запуске проектов

На основе Отчета о дебиторско-кредиторской задолженности -с какими контрагентами продолжать работу

На основе Отчета о налогах – способы их оптимизации.

А по каким пора готовить судебные иски

В итоге вы, как собственник, полностью перестаете зависеть от доброй воли и квалификации ваших бухгалтеров. Лично мне такая свобода в управлении бизнесом очень нравится.

Как решить

Вы можете мне возразить, что не прочитали в этой статье ничего нового, и не узнали такого, чего нельзя получить при помощи бухгалтера и программы 1С:Бухгалтерия или 1С:Предприятие.

Не соглашусь! Самое большее, вы можете похожие по содержанию отчеты только при весьма глубокой настройке аналитического учета 1С, только руками бухгалтера (причем – только высококвалифицированного, а значит – дорогого), а самое грустное – только по свершившемуся факту за период не короче месяца, и только по каждой компании отдельно.

И уж точно с использованием 1С вы не сможете получить аналитики на любую перспективу, на любой период, в консолидированном виде по всем вашим направлениям бизнеса (включая те, по которым вы не ведете бухгалтерского учета) и с разбивкой по конкретным проектам – как внутри одного предприятия, так и захватывающего несколько компаний.

Я тоже постоянно сталкивался с рисками неоптимального финансового управления – и как наемный руководитель компаний, и как основатель собственного бизнеса. И на протяжении многих лет пробовал различные инструменты решения этой проблемы, которые по степени защиты от финансовых рисков можно условно разделить на 3 категории.

Первая – управленческий учет по аналитическим статьям расходов и доходов в программах 1С:Бухгалтерия или 1С:Предприятие. Плюсы – вы понимаете, в каком размере и по каким статьям компания совершает расходы. Минусы – это посмертный учет. Расходы уже совершены, а доходы уже получены, и вы не в состоянии оказать на их размер никакого влияния. Полное отсутствие страховки от кассовых разрывов.

Вторая – Внедрение бюджетирования с использованием Excel. Плюсы – вы планируете свои расходы, и можете хотя бы приблизительно спрогнозировать общую прибыль за продолжительный период, например квартал или год. Вы можете контролировать соблюдение пределов расходов по статьям бюджета. Минусы – при возникновении незапланированных расходов у вас нет возможности оценить их влияние на прибыль даже в масштабах года. Требуется привлечение специалиста по финансам для создания и поддержки актуальности системы бюджетирования

Третья – системы Business Intelligence. Минусы – подавляющее большинство дорого внедрять. Плюсы – все те возможности, которые я описал выше.

Я попробовал управлять бизнесом, используя все три категории управленческих решений, но наилучшего результата мне удалось достичь, только когда я перешел на продукт из категории Business Intelligence – JFOR BI: БЮДЖЕТИРОВАНИЕ.

Так что все, что написано в статье – результат моего практического опыта.

Буду рад, если этот материал оказался вам полезен и показал путь к оптимизации управления финансами для вашего бизнеса. Понятно, что рамки статьи не позволяют более подробно описать все шаги практической оптимизации финансового управления, да и наверняка я не смог даже просто перечислить все возможные проблемы в этой области. Если вас заинтересовало содержание этой статьи, но остались вопросы – обращайтесь. С радостью помогу вам советом.

Статья была написана специально для журнала «Деловой Волгоград».

До новых встреч!

Виктор Анисимов.

Эксперт по увеличению продаж и развитию бизнеса,

старший управляющий партнер Агентства «Повышение прибыльности и управляемости бизнеса»

Тел. +79093889900

(Всего просмотров: 801 )